ベトナムの電力業界は、経済成長とともに発展を続けています。

特に工業・建設業の拡大に伴い、電力需要は年間 10%以上 の成長を記録しました。

政府は「電力計画VIII(QHĐ8)」を通じて電力供給の安定化と再生可能エネルギーの拡大を目指していますが、発電設備の老朽化、燃料供給の課題、政策の転換など、不確定要素も多いのが現状です。

また、EVN(ベトナム電力公社)が市場の大半を支配する一方で、民間企業も送電インフラや発電事業に参入し始めています。

本記事では、2024年の振り返りと2025年の展望を解説し、注目企業を紹介します。

ベトナム電力業界の概要(産業構造)

ベトナムの電力業界は、大きく 発電、送電、配電、小売 の4つのセクターに分かれています。

発電

ベトナムの電力は主に 石炭火力、水力、ガス火力、再生可能エネルギー の4つの主要な電源から供給されています。

2023年の電源構成:

- 石炭火力(46.9%): 最大の電源供給源。国内炭鉱(クアンニン省)と輸入炭(インドネシア、オーストラリア)を使用。今後の環境規制が課題。

- 水力(28.9%): 発電コストが低く、環境負荷も少ないが、天候に大きく左右される。

- ガス火力(10.0%): LNG(液化天然ガス)への依存が高まり、供給の安定性が課題。

- 再生可能エネルギー(13.5%): 太陽光と風力が主力。政府が優遇政策を推進しているが、送電インフラの整備が必要。

政府は 脱炭素化を推進 しているものの、電力供給の安定性から石炭火力の依存は続く見通しです。

送電・配電・小売り

送電は、高電圧(110kV以上)の電力を発電所から地域の変電所へと輸送する役割を担います。

配電は、変電所から家庭・企業・工場などに電力を供給するプロセスを指します。

小売事業は、最終的に消費者へ電力を供給する役割を果たします。

- EVNNPT(ベトナム国家送電公社):全国の送電網を管理

- EVN(ベトナム電力公社):市場の大半を占めるが、民間企業の参入が進む

電力消費(2024年予測)

2024年のベトナムの電力消費は、経済成長と産業発展の影響を受け、前年比 約10.6%増が予測されています。特に 工業・建設部門 の電力消費が最大の割合を占めており、電力需要を牽引しています。

- 工業・建設: 51.3%(最大の消費者)

- 家庭用: 35.4%(電気料金の上昇が影響)

- 商業・サービス: 5.3%

- 農業: 3.9%

- その他: 4.2%

2024年の振り返り

2024年のベトナム電力業界は、経済成長に伴う電力需要の増加、供給のひっ迫、電力価格の上昇という3つの重要な動きがありました。

- 電力需要は前年比10.6%増、特に工業地帯での消費が増加

- EVNの電気料金値上げ(+4.8%)と財務問題が市場自由化を促進

今後、政府の規制緩和や民間投資の増加により、ベトナム電力市場はより競争的な環境へと移行していくでしょう。特にLNG発電、送電インフラ投資、再生可能エネルギー の分野に注目が集まりました。

電力需要の増加

ベトナムの電力消費量は 前年比+10.6%(258.7 TWh) となり、特に工業・建設業(+10.53%) と商業・サービス業(+11.9%) の電力消費が大きく伸びました。

北部の工業地帯では、FDI(外国直接投資)の拡大 により電力供給が限界に近づいており、送電インフラの拡充が課題となっています。家庭用電力消費は電気料金の上昇による節電意識の高まりで横ばい傾向です。

発電コストの上昇と電力価格の改定

石炭火力発電の燃料費高騰や、再生可能エネルギーの買取価格見直しにより、EVN(ベトナム電力公社)は 電気料金を4.8%引き上げ(2,103 VND/kWh) しました。

政府の価格規制によりEVNの財政状況は悪化し、2023年には 約4.5兆VND(約270億円)の赤字 を計上。一方で、民間企業は市場の自由化を背景に電力事業への参入を進めています。

各企業の動向

2024年のベトナム電力市場では、送電・発電・再生可能エネルギー 分野での投資が活発化しました。政府のインフラ整備計画や市場の自由化を背景に、電力関連企業も成長戦略を強化しています。

PC1(Power Construction JSC)は、政府のインフラ投資拡大を受けて送電網の拡張プロジェクトを受注。特に、500kV送電線プロジェクトの参画が成長を支える要因となっています。また、風力発電事業にも投資を進めています。

POW(PetroVietnam Power)は、Nhơn Trạch 3 & 4 LNG発電所(2025年稼働予定) の建設を進め、ガス火力発電の拡大を図っています。脱炭素化の流れを受けてLNG発電の需要が高まる中、発電容量の増強を目指しています。

NT2(Nhon Trach 2 Power)は、LNG発電に特化し、Nhơn Trạch地域での発電能力を増強中。2024年は電力販売価格の改善やLNG燃料供給の安定化が進み、業績向上が期待されています。

REE(Refrigeration Electrical Engineering)は、風力・太陽光発電の拡大 に注力し、現在 太陽光 430MW、風力 600MW を運用。再生可能エネルギー市場の成長に対応し、産業向け蓄電システム(ESS)事業にも進出しています。

QTP(Quang Ninh Thermal Power)は、北部の電力需要増加に対応し、石炭火力の発電量を増加。短期的には石炭火力の安定供給が不可欠とされており、引き続き重要な役割を担っています。

2025年の展望

2025年のベトナム電力業界は、引き続き電力需要の増加、発電構成の変化、市場の自由化という3つのポイントが注目されます。経済成長とともに電力消費が拡大する一方で、供給の安定化や発電コストの管理が重要な課題となります。

電力需要のさらなる増加

2025年の電力消費量は 前年比+10.5%~13.3%(約342.3~354TWh) と予測されています。

特に工業・建設業の成長が電力消費を押し上げ、北部の工業地帯では供給不足が継続する可能性があります。政府は送電インフラの強化を進め、安定供給を目指しています。

発電構成の変化

石炭火力への依存が続くものの、再生可能エネルギーとLNG火力が拡大すると予測されます。

- 石炭火力(約48%):依然として主力だが、環境規制が強化

- 水力(約29%):低コストだが天候依存

- 再生可能エネルギー(15%以上):政策支援で成長

- LNG火力(増加見込み):供給安定化が鍵

特にNhơn Trạch 3 & 4 LNG発電所の稼働が注目され、政府の「電力計画VIII(QHĐ8)」の修正により新たな発電設備の整備も進む見込みです。

市場の自由化

政府は2025年から電力市場の自由化を加速させ、EVNの独占を緩和しています。

DPPA(直接電力購入契約)制度の拡大により、大企業が発電所と直接契約できる仕組みが整備され、民間発電事業者(IPP)の参入が増加する見通しです。

電力業界の会社紹介

代表的な会社の紹介

電力業界関連企業の11社を取り上げたいと思います。

| Ticker | 社名 | 事業分野 | 説明 |

|---|---|---|---|

| REE | リー冷蔵 | 電力設備 再生可能エネルギー | 再生可能エネルギーと電力設備を手掛ける |

| POW | PVパワー | ガス火力発電 | ベトナム最大のガス火力発電企業 |

| GEX | ベトナム電気設備 | 送電・電力機器 | 電力設備や送電関連機器の製造 |

| PC1 | 第1送電線建設 | 送電インフラ 風力発電 | 送電インフラ整備と風力発電に注力 |

| GEG | ザライ発電 | 風力・太陽光 | 風力・太陽光発電を運営する電力企業 |

| NT2 | ニョンチャック電力 | LNG発電 | LNG発電を主力とするガス火力企業 |

| PPC | ファーライ火力発電 | 石炭火力発電 | ベトナム最大級の石炭火力発電企業 |

| VPD | ベトナム電力開発 | 発電・電力開発 | 電力開発と発電事業を手掛ける |

| TTA | チュオンタイン建設 | 再生可能エネルギー | 建設投資を行い再生可能エネルギーにも注力 |

| KHP | カインホア電力 | 配電・小売 | ベトナム中部の配電・小売を担当 |

| BTP | バリア火力発電 | ガス火力発電 | ガス火力発電を中心に発電事業を展開 |

Fiin Trade Rank

SSI証券が利用しているFiinTrade Rank という数値で会社の状態を大まかに把握できると思います。

- Value(価値、割安度)・・・Value株のランキング

- Growth(成長性)・・・成長株のランキング

- Momentum(勢い)・・・現在の勢い

- VGM(財務)・・・財務評価のランキング

| Ticker | 社名 | 価値 | 成長 | 勢い | 財務 |

|---|---|---|---|---|---|

| REE | リー冷蔵 | B | B | B | B |

| POW | PVパワー | C | C | B | B |

| GEX | ベトナム電気設備 | D | A | B | B |

| PC1 | 第1送電線建設 | D | B | B | B |

| GEG | ザライ発電 | D | B | B | B |

| NT2 | ニョンチャック電力 | C | C | A | B |

| PPC | ファーライ火力発電 | C | C | D | C |

| VPD | ベトナム電力開発 | C | B | C | C |

| TTA | チュオンタイン建設開発投資 | B | B | C | B |

| KHP | カインホア電力 | C | D | D | C |

| BTP | バリア火力発電 | A | D | B | B |

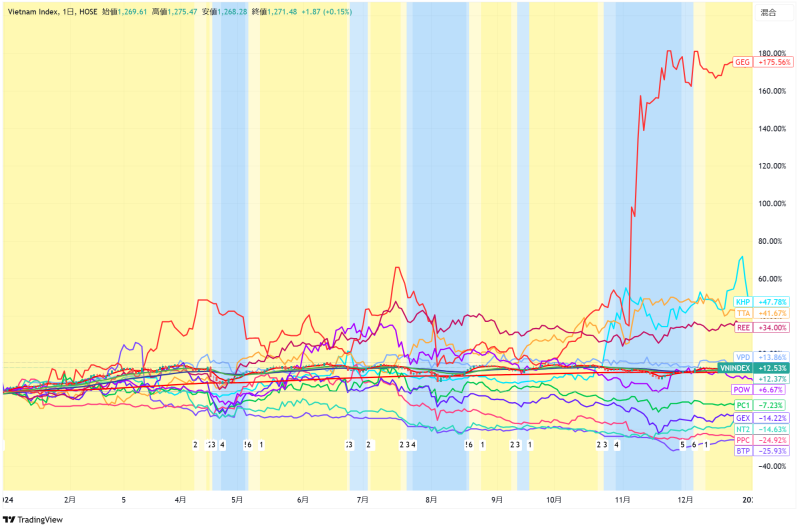

2024年の株価推移

2024年の株価推移です。

2024年のベトナム電力業界では、再生可能エネルギーとLNG発電が市場の成長を牽引する一方、石炭火力発電企業は低迷が続くという明確なトレンドが見られました。

特に、GEG、KHP、TTA、REE といった再生可能エネルギー関連の銘柄は、市場の期待を集め、大きく株価を伸ばしました。これは、政府のグリーンエネルギー政策の推進と、持続可能な電力供給へのシフトが背景にあります。一方で、VPDとPOW は市場平均並みのパフォーマンスを維持し、安定した成長が期待される銘柄となっています。

一方で、PC1、NT2、GEX は市場平均を下回る推移を見せ、投資家の関心が低い状態が続いています。特にPPCやBTPといった石炭火力発電企業は、環境政策の厳格化により株価が大きく下落しており、今後の回復には政府の方針転換や燃料価格の変動が大きく影響すると考えられます。

ROE、PERのバブルチャート

縦軸がPER・横軸がROEとなります。円の大きさが時価総額となります。

データは2024年12月末のものです。

このチャートから、成長期待の高い企業(PERが高い)と、収益性の高い企業(ROEが高い)が分かります。PERが低くROEが高い企業(PPC、KHPなど)は、短期的に評価される可能性があり、PERが高い企業(POW、GEX、PC1など)は長期的な成長が期待される銘柄として見られます。

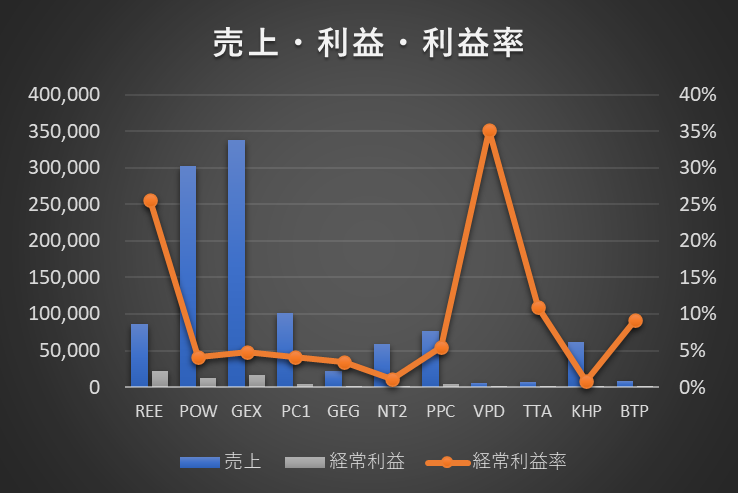

2024年売上・利益ランキング

下記のグラフは、各社の売上・経常利益・利益率を表しています。

左から時価総額の高い会社順に並べています。

全体的に、売上が大きい企業は収益性をどう改善するかが課題であり、利益率の高い企業は安定的な成長を続ける可能性が高いと考えられます。今後は、電力市場の自由化や発電コストの削減が、各企業の業績にどう影響を与えるかが注目されます。

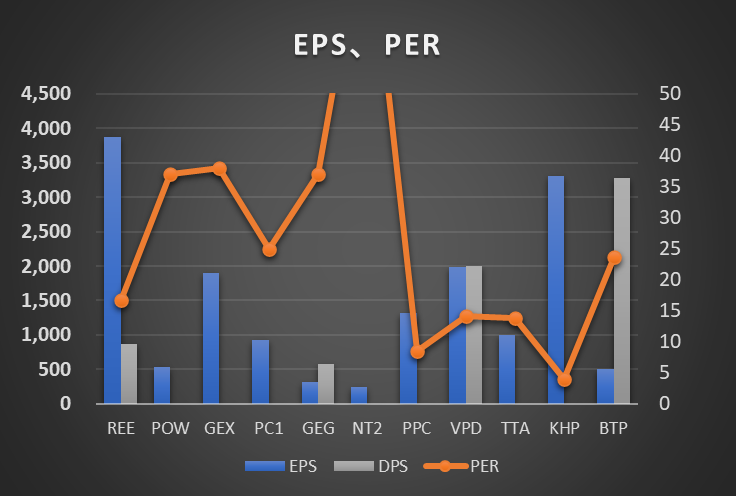

EPS、PER比較

下記のグラフは、各社のEPS、BPS(左軸)・PER(右軸)を表しています。

左から時価総額の高い会社順に並べています。

REE(リー冷蔵)やGEX(ベトナム電気設備)はEPSが高く、安定した収益力を持つ企業であることが分かります。一方で、POW(PVパワー)やPC1(第1送電線建設)はEPSが低めで、利益の伸びに課題がある可能性があります。

配当利回り

2024年度の配当実績です。Trading View データから取得しています。

昨年の配当実績÷現在の株価のため、過去の実績利回りではありません。

| Ticker | 社名 | 配当(%) |

|---|---|---|

| BTP | バリア火力発電 | 27.5 |

| PPC | ファーライ火力発電 | 23.9 |

| VPD | ベトナム電力開発 | 8.57 |

| NT2 | ニョンチャック電力 | 7.65 |

| KHP | カインホア電力 | 4.47 |

| REE | リー冷蔵 | 1.54 |

BTP、PPCは火力発電が嫌われ、株価が暴落したため、利回りは高くなってます。

会社個別の分析

POW(PetroVietnam Power)

LNG発電の拡大

POWは、ベトナム最大のガス火力発電企業であり、政府のエネルギー転換戦略に対応しています。2025年には、Nhơn Trạch 3&4(1,600MW)のLNG発電所が稼働予定で、発電量の増加が見込まれます。さらに、Quảng Ninh LNG(1,500MW)プロジェクトの建設も進行中で、長期的な成長が期待されます。

EVN(ベトナム電力公社)との契約により、電力販売収益は安定。2024〜26年の純利益成長率は年平均25%の見込みで、LNG発電の拡大を背景に収益増加が期待されます。

NT2(Nhon Trach 2 Power)

安定したガス火力発電と高配当

NT2は、南部のガス火力発電企業で、政府から優先的に燃料供給を受ける契約を結んでいます。

2025年の電力需要は前年比11〜13%増加する見通しで、発電量の増加が期待されます。

また、EVNへの売掛金回収が進み、キャッシュフローが改善。

2025年の予想配当は1,500VND/株、配当利回りは約7.8%と、高配当を維持する点も魅力です。

PC1(Power Construction JSC No.1)

送電インフラと再エネ投資

PC1は、送電インフラと再生可能エネルギー分野で成長を進めています。

2025年には送電事業収益が前年比+11.4%増加すると予想され、フィリピンでの58MW風力発電プロジェクトの収益計上も期待されています。

また、国内ではBảo Lạc A(30MW)、Thượng Hà(13MW)の水力発電所が稼働予定。送電と再エネの二軸で成長を続ける企業として注目されます。

REE(Refrigeration Electrical Engineering Corp)

再生可能エネルギー分野での成長

REEは、再生可能エネルギーと電力設備を手がける企業で、特に風力・水力発電事業を積極的に拡大しています。2025年には、トラビン省で合計344MWの風力発電プロジェクトが進行中であり、新たにトラクック2(30MW)、ドゥエンハイ(48MW)の水力発電所の稼働を計画しています。

政府のグリーンエネルギー政策の推進を受け、再生可能エネルギー市場の成長は続くと考えられますが、現時点でREEの成長スピードは比較的緩やかです。また、電力市場自由化の影響を受けにくいため、短期的な収益の大幅な向上は期待しにくい面もあります。

VPD(Vietnam Power Development JSC)

高利益率を維持する電力開発企業

VPDは、業界内で最も高い利益率を誇る企業の一つです。

LNG発電への投資を進め、政府のエネルギー戦略に適応。2025年の利益率は8.8%(前年比+0.1%)と安定しており、産業向け電力販売の拡大によりEVN依存からの脱却を図っています。

電力市場の自由化に伴い、LNG発電の成長とともに収益の多様化が進むため、利益率を維持しつつ成長が期待されます。

BTP(Ba Ria Thermal Power JSC)

BTPは、ガス火力発電を中心とし、安定した収益基盤を持つ企業です。

2025年には、政府のエネルギー政策を背景にガス火力発電を拡大する計画で、燃料コストの安定化により利益率も改善する見通しです。

特に、2025年の予想配当利回りは約10%と、業界でもトップクラスの水準。

安定した配当を求める投資家に適した銘柄といえます。

[お知らせ] ベトナム株式投資ガイド2025 発売中

「ベトナム株式投資ガイド2025年」発売!

2025年の黄金株を狙う!

急成長を続けるベトナム市場で投資チャンスを掴むための実践ガイド!2025年の市場動向、成長分野、注目銘柄をデータをもとに詳しく解説。フロンティア市場から新興市場への昇格期待、AI・再生可能エネルギー・5Gなどの成長産業、観光復活によるインフラ需要まで、投資家必見の情報を記載しています。

まとめ

2025年のベトナム電力業界は、LNG発電の拡大、送電インフラの強化、電力市場の自由化という3つの大きな変化を迎えます。政府のエネルギー政策の転換に伴い、LNG発電や再生可能エネルギーの成長が加速し、企業ごとの戦略がより明確になっています。

今後、ベトナムの電力市場が拡大する中で、各企業の成長戦略や政府の政策動向を注視しながら投資判断を行うことが重要です。2025年の市場変革を見据え、長期的な成長と安定収益の両方を兼ね備えた銘柄選定が求められるでしょう。

【過去記事はこちら!】

コメント