今回は、ベトナム不動産業界(住宅)の各社を業績を比較していきたいと思います。

2023年のベトナム不動産市場は、資金調達の厳格化や法的問題により低迷が続きました。

2024年には政府の法改正や政策支援によって市場の回復が見られましたが、一部の企業では業績の不安定さが指摘され、不動産株全体の動きは鈍いものでした。

2025年に向けて、市場はさらなる回復が期待される一方で、開発コストの上昇や資金調達の厳格化といった課題も依然として残っています。

本記事では、2024年の市場動向を振り返り、2025年の展望について詳しく考察します。

2024年の振り返り

2024年初頭から市場回復の兆しが見られましたが、企業の財務状況にはばらつきがありました。

不動産株全体は低迷しており、市場回復の実感が得られるまでには時間がかかりました。

- Q1(1月~3月):市場の活性化と企業の財務問題

- 旧正月(テト)明けから不動産取引が増加し、仲介業者や販売プラットフォームが活発化しました。

- 取引件数は増加しましたが、企業の資金調達環境は依然として厳しく、一部の企業では債務不履行(デフォルト)のリスクが高まりました。

- Q2(4月~6月):供給増加と不動産株の下落

- 新規供給が前年同期比3倍に増加しました。

- しかし、2023年の市場低迷を受けて投資家心理は慎重なままで、不動産株は全体的に低迷しました。

- Q3(7月~9月):新法施行と企業の業績動向

- 8月1日に「土地法(2024年版)」「住宅法(2023年版)」「不動産取引法(2023年版)」が正式施行されました。

- 供給は回復しましたが、需要が供給に追いつかず、一部のプロジェクトは販売不振となりました。

- Q4(10月~12月):政府の都市開発政策発表

- 12月にホーチミン市の新都市計画(2021-2030年、2050年ビジョン)が政府により承認され、大規模開発が進行しました。

- Nam Long(NLG)やDat Xanh Group(DXG)などの企業は、2025年に向けた販売回復の期待が高まっていましたが、業績の完全な回復にはまだ時間を要するとみられています。

政府施策

主要法律の施行(2024年8月1日)

2024年8月1日から、以下の法律が施行されました。

- 土地法(2024年版)

- 土地取得手続きの簡素化、開発プロジェクトの許可取得の迅速化を促進しました。

- 住宅法(2023年版)

- 外国人の住宅購入要件を緩和し、住宅開発の規制を一部緩和しました。

- 不動産取引法(2023年版)

- 取引の透明性が向上し、契約プロセスが明確化されました。

これにより市場の透明性は向上しましたが、企業の財務状況や販売不振の課題は依然として残りました。

ホーチミン市の都市開発施策(2024年9月~12月)

12月にはホーチミン市の新都市計画が承認され、長期的なインフラ整備計画が進行しました。

9月に都市地下空間の管理規則を制定し、地下開発の促進が進められました。

新しい土地価格表が適用され、市場価格との乖離を是正しました。

需要と供給の不一致がつづいてましたが、2025年からは適正化されそうです。

2025年の展望

成長再始動の年、しかし資金とコストの壁が試練となる

市場回復の加速

2024年に施行された新法の影響が本格化し、不動産市場の流動性が向上すると予想されます。

- 開発許可の迅速化

- 2024年の法改正により、開発プロジェクトの進行速度が向上します。

- 2025年には大規模な都市開発プロジェクトが本格化し、新規供給がさらに増加すると予測されます。

- 低金利の継続

- 住宅ローン金利が低水準に維持され、購買意欲が促進されます。

- 投資資金が不動産市場へ流入する可能性があります。

- ハノイ・ホーチミン市の価格上昇

- ハノイ市場の価格高騰により、ホーチミン市や地方都市への投資が活発化する可能性があります。

- 商業用不動産への関心が高まり、オフィス・小売施設への投資が増加すると考えられます。

- 2025年には地方都市の開発が加速し、新たな投資機会が生まれるとみられます。

課題とリスク

2025年は市場回復の年と予想されますが、依然として以下のリスクが存在します。

- 開発コストの上昇

- 2026年から新しい土地価格表が適用され、土地取得・開発コストが増加します。

- 企業の利益率が圧迫され、価格上昇が消費者に転嫁される可能性があります。

- 資金調達の厳格化

- 2024年の債務問題を受けて、銀行融資や債券発行の規制が強化されます。

- 企業は代替資金調達手段を模索する必要があります。

- 不動産企業の財務健全性

- 2025年は不動産企業の債券償還が集中する年であり、特に財務基盤の弱い企業は資金繰りに苦しむ可能性があります。

不動産業界の会社紹介

不動産業界は多くの企業が存在しているため、売上規模から13社をピックアップしています。

SSI証券が利用しているFiinTrade Rank という数値で会社の状態を大まかに把握できると思います。

- Value(価値、割安度)・・・Value株のランキング

- Growth(成長性)・・・成長株のランキング

- Momentum(勢い)・・・現在の勢い

- VGM(財務)・・・財務評価のランキング

| Ticker | 社名 | 価値 | 成長 | 勢い | 財務 |

|---|---|---|---|---|---|

| VHM | ビンホームズ | B | B | A | A |

| KDH | カンディエン不動産 | C | C | A | B |

| NVL | NOVALAND | C | B | B | B |

| PDR | ファットダット不動産 | B | A | B | A |

| NLG | ナムロン投資 | C | C | A | B |

| DXG | ダットサイン | B | C | B | B |

| DIG | DIC不動産 | D | A | B | B |

| HDG | ハド不動産 | B | A | B | A |

| CEO | CEOグループ | D | B | A | B |

| HDC | バリア・ブンタウ住宅開発 | F | B | B | B |

| CRE | 世紀不動産 | F | C | C | D |

| AGG | アンザー不動産投資開発 | C | C | C | C |

| NTL | トゥリエム都市開発 | A | C | B | B |

昨年、相場を賑わあせたノバランドなども財務はそれほど悪化してないようです。

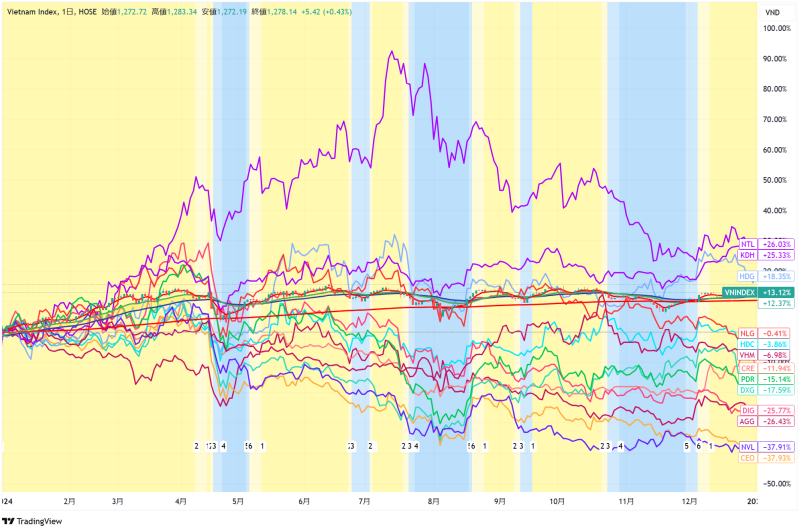

2024年の株価推移

2024年の株価推移です。

NTL(+26.03%)、KDH(+25.33%)、HDG(+18.35%) などの一部銘柄はVNインデックス(+13.12%)を上回る成長を記録しました。

一方で、NVL(-37.91%)、CEO(-37.93%)、DIG(-25.77%)、AGG(-26.43%) などの銘柄は大幅に下落しており、市場の二極化が進んでいます。

全体として、不動産株は回復基調のものと低迷するものが明確に分かれており、銘柄ごとの選別が重要になっています。

結構損失喰らった方いらっしゃいそうですね、汗

ROE、PERのバブルチャート

縦軸がPER・横軸がROEとなります。円の大きさが時価総額となります。

データは2024年12月末時点のものです。

ビンホームズ(VHM)はROEが最も高く、規模も大きいため、安定した投資対象といえます。

NOVALAND(NVL)やナムロン投資(NLG)はPER・ROEともに中間的で、成長余地はあるものの利益率の向上が求められます。また、アンザー不動産(AGG)やハド不動産(HDG)はROEが高いものの規模が小さく、成長の加速が投資判断の鍵となります。

全体として、不動産市場では投資対象として有望ですが、市場の二極化が進んでいる点に留意が必要です。

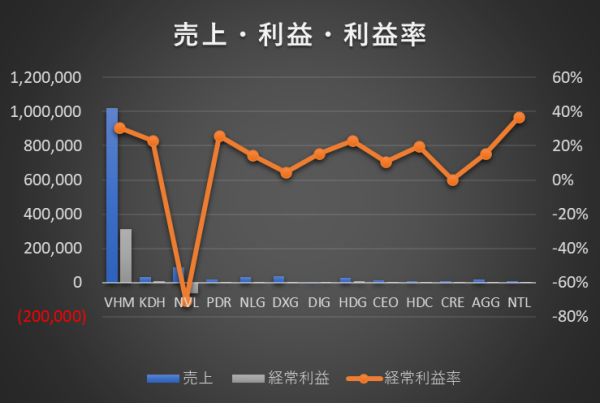

2024年売上ランキング

下記のグラフは、各社の売上・経常利益・利益率を表しています。

左から時価総額の高い会社順に並べています。

ビンホームズ(VHM)は売上・利益ともにトップで、安定した収益性を確保しています。

一方で、NOVALAND(NVL)は大幅な赤字を記録しており、業績の回復が課題です。

その他の企業では、PDR、NLG、DXGなどが一定の売上を維持しており、経常利益率も比較的高水準です。

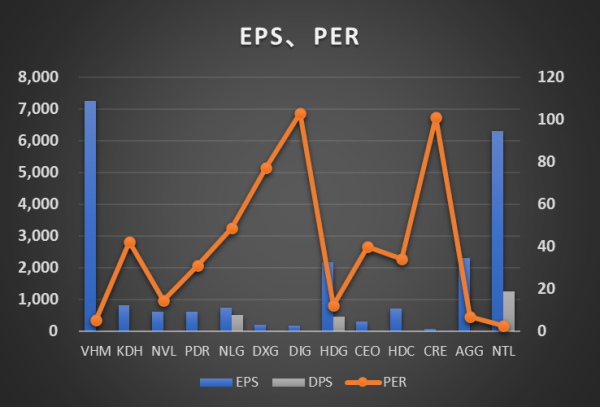

EPS・BPS、PER比較

下記のグラフは、各社のEPS、BPS(左軸)・PER(右軸)を表しています。

左から時価総額の高い会社順に並べています。

ビンホームズ(VHM)はEPSが最も高く、安定した収益力を持つ一方、PERは比較的低めです。全体として、収益力と市場評価の乖離が大きく、慎重な投資判断が求められます。

配当利回りランキング

2022年度の配当実績です。Trading View データから取得しています。

昨年の配当実績÷現在の株価のため、過去の実績利回りではありません。

配当を出した会社が3社です。

| Ticker | 社名 | 配当(%) |

|---|---|---|

| NTL | トゥリエム都市開発 | 7.53 |

| HDG | ハド不動産 | 1.71 |

| NLG | ナムロン投資 | 1.37 |

[お知らせ] ベトナム株式投資ガイド2025 発売中

「ベトナム株式投資ガイド2025年」発売!

2025年の黄金株を狙う!

急成長を続けるベトナム市場で投資チャンスを掴むための実践ガイド!2025年の市場動向、成長分野、注目銘柄をデータをもとに詳しく解説。フロンティア市場から新興市場への昇格期待、AI・再生可能エネルギー・5Gなどの成長産業、観光復活によるインフラ需要まで、投資家必見の情報を記載しています。

※紹介記事はこちら!

会社紹介

ビンホームズ(VHM)

ビンホームズはベトナム最大の不動産開発企業で、Vingroupの子会社として大規模都市開発を手掛けています。

2024年の新規販売は前年比+58%と堅調で、収益力も業界トップクラスです。財務基盤も安定しており、政府の都市開発政策の恩恵を受ける可能性が大きいです。また、PERは割高ではなく、株価にはさらなる上昇余地があると考えられます。

カンディエン不動産(KDH)

ホーチミン市を中心に中・高級住宅の開発を行い、環境配慮型のエコ住宅に強みを持つ不動産企業です。

政府が推進する環境配慮型都市開発に適合した企業であり、持続可能な開発を重視する政策と親和性が高いことが強みです。また、中間層向けの住宅開発が増加しており、市場ニーズに合ったプロジェクトを展開していることも高評価の要因です。

トゥリエム都市開発(NTL)

ハノイを中心に住宅、商業施設、オフィスなどの都市開発を手掛ける不動産企業です。

特に、ハノイ周辺のインフラ投資(環状道路、鉄道プロジェクト)が加速する中、同社の開発する地域の不動産価値が上昇する可能性が高いです。経常利益率も40%近くと非常に高く、EPSも業界平均を超えており、収益性の高さが際立ちます。

高配当株としての魅力もあります。

ファットダット不動産(PDR)

ファットダット不動産(PDR)は、ホーチミン市や南部エリアを中心に商業・住宅開発を行う不動産企業です。

土地の適正な取得とプロジェクトの迅速な開発に定評があり、成長性の高さが魅力です。

2024年は業績が一時的に低迷しましたが、2025年に向けて大規模プロジェクトが再開予定であり、業績回復が期待されています。

不動産市場の回復が進めば、PDRは大きく成長できるポテンシャルを秘めており、2025年は業績回復と株価上昇の転換点となる可能性があります。

まとめ

今回は、不動産業界の会社について、比較・まとめを行いました。

2025年のベトナム不動産市場は、法改正の効果が本格化し、回復基調が強まると予想されます。

しかし、開発コストの上昇や資金調達の厳格化といった課題も依然として残り、企業の成長を左右する要因となるでしょう。

その中で、安定した財務基盤を持つ企業や政府施策の恩恵を受けやすい企業が、今後の成長を牽引する可能性が高いです。

投資家にとっては、市場全体の回復を見込むだけでなく、個別企業の戦略や財務状況を見極め、慎重な投資判断を行うことが重要となります。

2025年は、不動産市場の新たな成長フェーズへの転換点となるかもしれません。

<参考資料>業界比較のまとめ記事です。

コメント