今回は近年急成長しているベトナム最大級の化学メーカーのドゥックサン化学 DUC GIANG CHEMICALS & DETERGENT POWDER JSCについてご紹介いたします。

この会社はベトナムの化学産業を代表する企業で、半導体関連産業に不可欠な黄リンの供給者という強力な地位を確立しています。1963年の設立以来、DGCは国際市場での競争力を高め、特に日本、韓国、台湾、インドなどアジア地域での輸出を拡大してきました。

本記事では、DGCの企業概要、成長戦略、財務状況を包括的に分析し、今後の展望を探ります。

会社概要

概要

ドゥックサン化学 (ティッカー:DGC) は、ベトナムの化学産業における主要企業であり、その歴史は1963年に設立されたドゥックサン工場に遡ります。この工場はもともとベトナム化学総局の一部であり、ベトナムの化学製品の基盤を築く役割を果たしました。

2014年にハノイ証券取引所に上場し、2020年にはホーチミン証券取引所に上場しています。

DGCの事業範囲は広範であり、化学製品・材料の生産と貿易を主要な業務としています。

特に、黄リン(P4)の生産では、アジア最大級の規模を誇り、ベトナム国内外での需要を支えています。また、洗剤や基礎化学品などの製品も取り扱っており、これらは家庭用から工業用まで幅広い用途に供給されています。

50年以上にわたる経験と技術力を背景に、ベトナム国内だけでなく、日本、韓国、台湾、インドなど、アジアを中心とした多くの国に製品を輸出しています。主要な取引先としては、豊田通商、住友商事、三菱といった日本の大手企業が挙げられます。

リン系に強みのある化学品メーカーです。

顧客に日本の大手商社がいるのがは、心強いです。

事業戦略・マーケット

黄りんが売上高全体の約4割、リン酸が約3割、肥料が約2割に寄与しています。

製品は電子製品、食品、肥料生産など多くの製造分野で使用され、製品の7~8割は輸出されています。

2028年に向けて、タインホア省ギーソン工業団地に化学製品工場を建設中、またラオカイ省に石炭発電所を建設し、電力の内部調達にも着手している。

DGC強み

2.1. 市場における支配的な地位

ベトナム最大かつアジアでも主要な黄リンの生産者として、安定した供給能力を持っています。特に、同社は世界で唯一、アパタイト鉱石から粉末および塊状の黄リンを生産できる企業であり、この独自の技術が市場での競争優位性を高めています。

2.2. 半導体市場の成長による恩恵

黄リンは半導体産業で不可欠な材料であり、その供給者として今後の成長が見込まれています。特に、半導体産業は2024年から2025年にかけて需要が回復し、黄リン販売量と価格が増加することが期待されています。

2.3. グローバル供給の制約

中国やロシアが黄リンの輸出を制限している状況下で、供給の穴を埋める形でそのシェアを拡大することができる立場にあります。これにより、DGCは市場の需要を満たしつつ、高い利益率を維持することが可能です。

2.4. 財務基盤の強さ

財務面で非常に健全であり、高い現金比率を維持しています。これは、将来のプロジェクトへの投資や不測の事態への対応力を高める要素となります。また、同社の低い負債比率は、財務的な柔軟性を提供し、将来的な成長をサポートします。

公式ホームページ

ドゥックサン化学の財務分析

2024.8月更新

データはSSI証券から取得しています♪

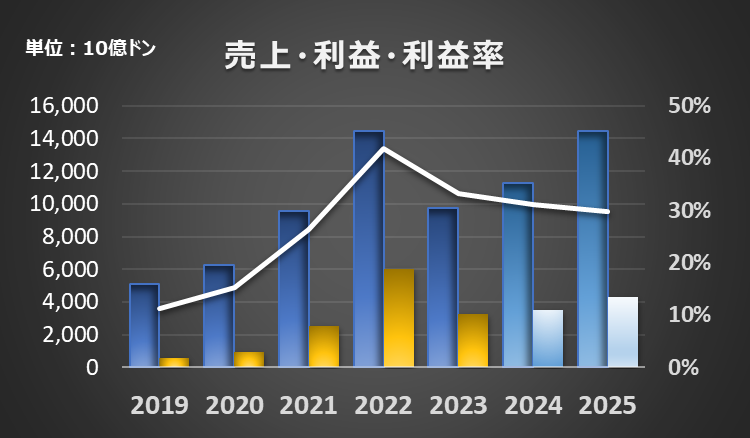

収益

2023年の売上は9,761億ドン、経常利益は3,242億ドンとなりました。(利益率33.2%)

2024年の売上は11,249億ドン、経常利益は3,505億ドンの計画です。(利益率31.2%)

前期と比較して、売上:15.2% 経常利益:8.1%の成長率です。

2024年以降は右肩上がりの形です。

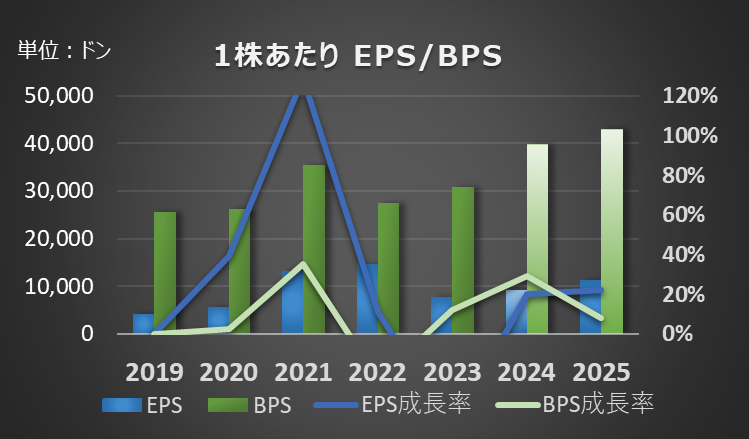

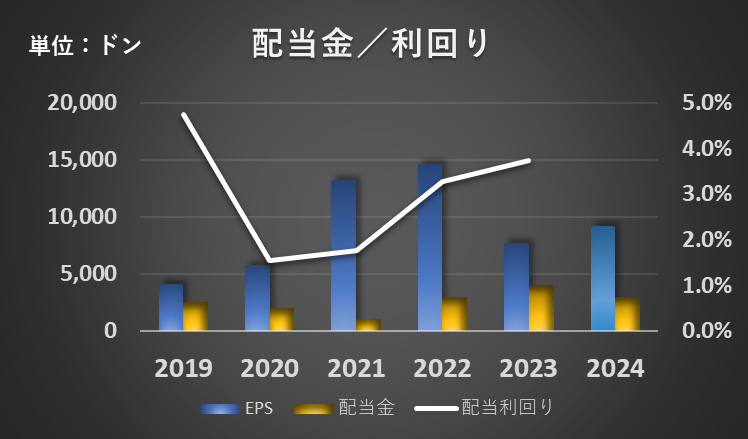

2024年の予想EPSは、9,228VNDになります。

2024年と2025年のEPSは、

2023年と比較して回復の兆しが見られ、

特に2025年には成長が見込まれています。

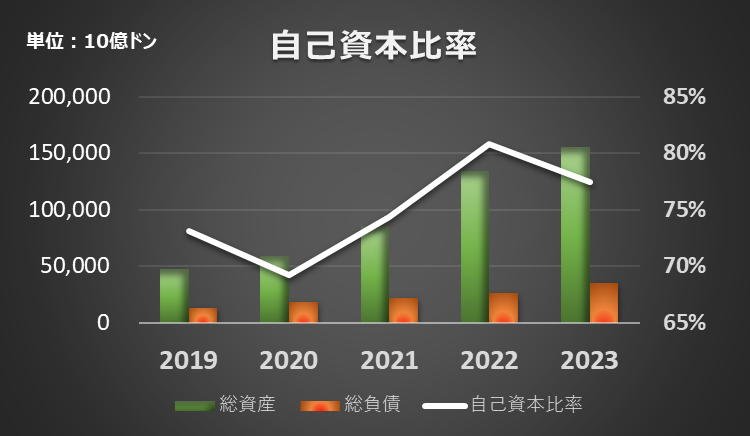

自己資本比率

自己資本比率は、77.4%です。

2021年好業績ということもあり、自己資本増強がされています。

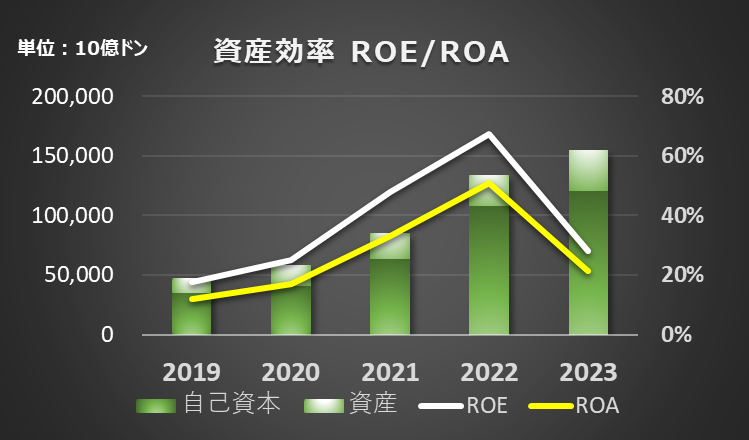

資産効率

ROEは、28.0% ROAは、21.4%です。

ROEとROAが低下したとしても、依然としてそれなりの水準を維持していることから、DGCの資産効率が依然として堅調であることがわかります。

特に、資産と自己資本の基盤が強固であるため、今後の収益性の向上に向けたポテンシャルは依然として高いと言えます。

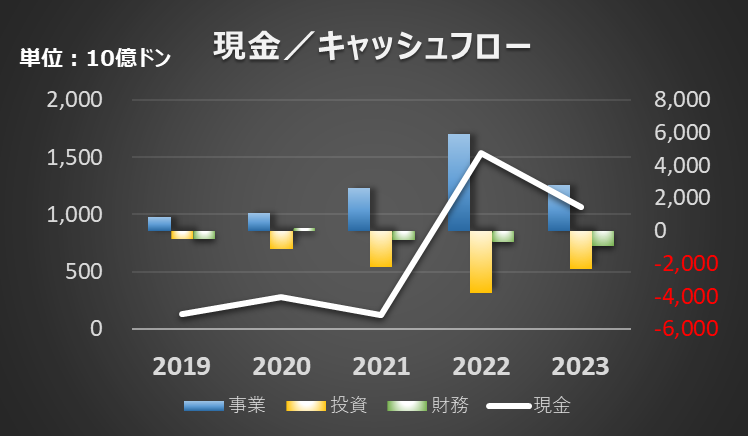

キャッシュフロー

事業活動からのキャッシュフローを源泉として積極的な投資活動を行い、その一方で財務活動における借入金返済や配当支払いも継続しています。これにより、総合的なキャッシュフローのバランスを取りながら、成長戦略を進めていることがわかります。

配当利回り

配当は下記のようになっています。

チャート

現在の株価は下記のようになっています。(FinAnt提供)

今後の見通し

【CAVプロジェクト】25-26期の収益の柱

年次総会において、Nghi Son「Chlor-alkali-vinyl」(CAV)プロジェクトが承認されました。

投資額は5億2,100万米ドルで、うち第1フェーズが4億3,400万米ドル、第2フェーズが8,700万米ドル。フェーズ1は25/26期にそれぞれ50%/75%の生産能力で稼動する見込みです。

フェーズ1の売上は25/26期に9,000億VND/1兆3,500億VNDに達し、全売上高の12%・17%に相当します。

まとめ・株価予想(独断)

DGCは、ベトナムのリン鉱石業界で確固たる地位を築いており、特に半導体関連産業からの強い需要を背景に、今後も持続的な成長が期待されます。

半導体市場における成長機会を最大限に活かしつつ、リスク管理を徹底することで、DGCはさらなる飛躍を遂げることが期待できます。

将来に向けた投資もしっかり行っていることから、「買い」判断をしたいと思います。

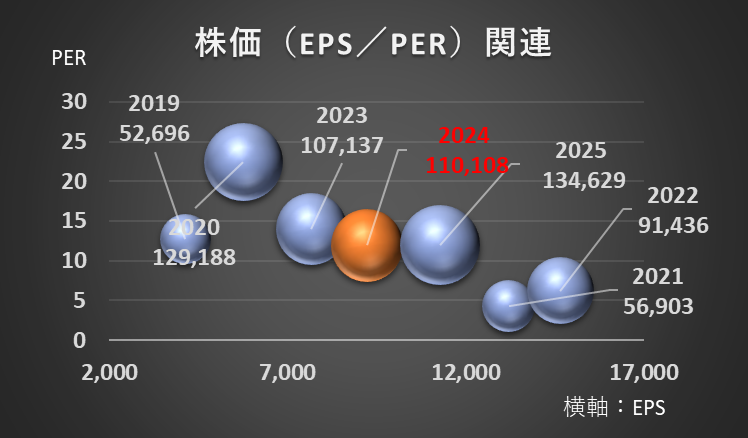

PERの過去5年平均は11.9で、予想EPSから見た適正株価は11,108VNDになります。

(参考文献)SSI、VNDirect 分析レポート

ベトナム肥料業界の比較とおすすめ

コメント