今回はベトナム最大の鉄鋼会社であるホアファットグループ(ティッカー:HPG)をご紹介します。

2024年、ベトナム最大の製鉄企業ホアファットグループ(HPG)は、世界経済や鉄鋼業界の厳しい変動を乗り越え、力強い回復を示しました。苦しかった2022年、2023年から大きなV字回復を果たしました。

2025年は、ベトナム国内における不動産市場の本格回復や、公共投資プロジェクトの加速に支えられ、HPGにとって成長軌道への本格的な再出発となる重要な1年になると見込まれています。

さらに、2024年に稼働を開始したDung Quat 2プロジェクト第1高炉に続き、2025年後半には第2高炉の稼働も予定されており、生産能力の大幅な拡大が売上・利益のさらなる押し上げ要因になる見通しです。

こうした内需回復と供給拡大のタイミングが重なることで、ホアファットグループは、再び成長のステージへと歩みを進めようとしています。

会社概要

概要

ホアファットグループ(HPG)は、1992年設立のベトナム最大の製鉄企業です。

本社はハノイにあり、建設用鋼材、熱間圧延コイル(HRC)、鋼管、亜鉛メッキ鋼材を中核事業としています。

2024年時点で建設用鋼材市場のシェアは約36%、世界の製鉄企業ランキングでは第15位に位置づけられ、国内外で存在感を高めています。

事業は鉄鋼を中心に、家電製造、農業、不動産開発など5分野に展開しており、売上の9割以上を鉄鋼が占めます。近年は非鉄鋼分野への進出も進めていますが、鉄鋼事業が依然として収益の柱です。

特に、総合製鉄拠点「Hoa Phat Dung Quat Complex」の整備により、一貫生産体制と高いコスト競争力を確立。2024年にはDung Quat 2プロジェクト第1高炉が稼働を開始し、今後さらに生産能力の増強が見込まれています。

ベトナム最大の鉄鋼会社です。

鉄鋼需要が高く、投資も引き続き行っている成長企業です。

事業戦略・マーケット

ホアファットグループ(HPG)は、「鉄鋼を核に、ベトナム発の世界的企業へ」という長期ビジョンを掲げ、事業拡大を進めています。

2025年以降、同社は以下の軸で成長戦略を描いています。

鉄鋼生産能力の拡大と製品多角化

Dung Quat 2プロジェクトの第1・第2高炉稼働により、年間生産能力を約1,500万トンへ引き上げる計画です。中核製品である建設用鋼材・HRCに加え、高付加価値鋼材(鉄道用レール・車輪)など新たな市場にも参入し、製品ポートフォリオの多様化を進めます。

内需成長の取り込みと選択的な海外展開

ベトナム国内の不動産市場回復と公共インフラ需要に応える形で、内需中心の戦略を強化しています。。一方、輸出はリスク分散を図りつつ、米国市場向け売上比率を徐々に拡大する方針です。

国家プロジェクトへの積極参画

鉄道整備や空港建設、高速道路拡張など、ベトナムの国家インフラプロジェクト向けに建設用鋼材・HRCの供給を拡大しています。

さらに、鉄道用レール・車輪の国産化を推進し、2027年に本格稼働予定の専用工場建設を進めています。今後もインフラ投資拡大に対応し、公共事業向けのポジションを強化していく方針です。

公式ホームページ

ホアファットグループ社の財務分析

2025年4月更新

データはSSI証券から取得しています♪

収益

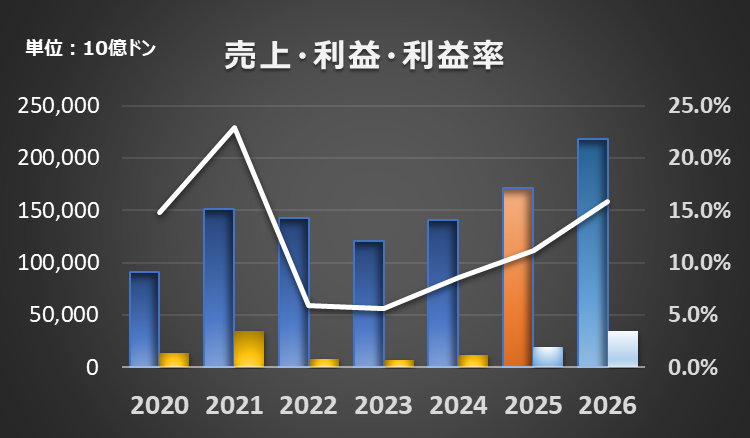

HPGは、2022年〜2023年にかけて業績が大きく落ち込みましたが、2024年から回復基調に転じています。

2025年にはDung Quat 2プロジェクトの本格稼働により売上高・利益ともに大幅増加が見込まれ、利益率も回復傾向を示しています。

2026年にはさらに生産能力の拡大と市場環境の追い風を受け、売上・利益ともに過去最高を更新する見通しです。成長加速のフェーズに入りつつあり、注目されます。

逆襲に期待したいところです。

2021年越えするのが待ち遠しいです。

自己資本比率

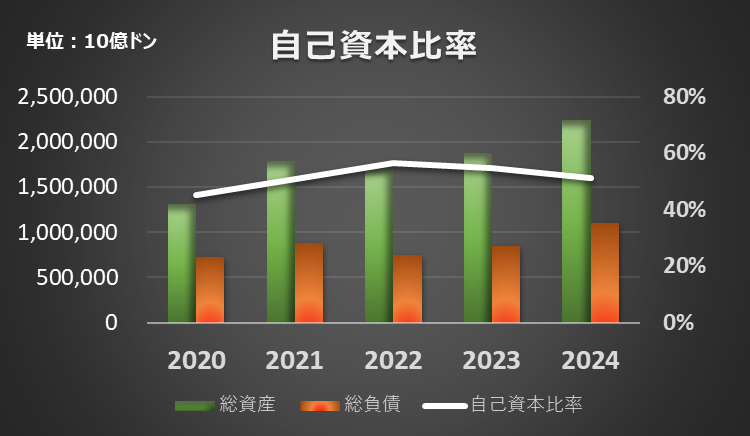

HPGの自己資本比率は、2024年時点で51.1%となっています。

大型投資の進行に伴い総資産・総負債ともに増加しましたが、自己資本比率は高水準を維持しており、財務基盤の安定性は確保されています。

借入依存度の増加も一定程度抑えられており、今後の成長フェーズにおいても財務リスクは比較的限定的と見られます。

資本効率

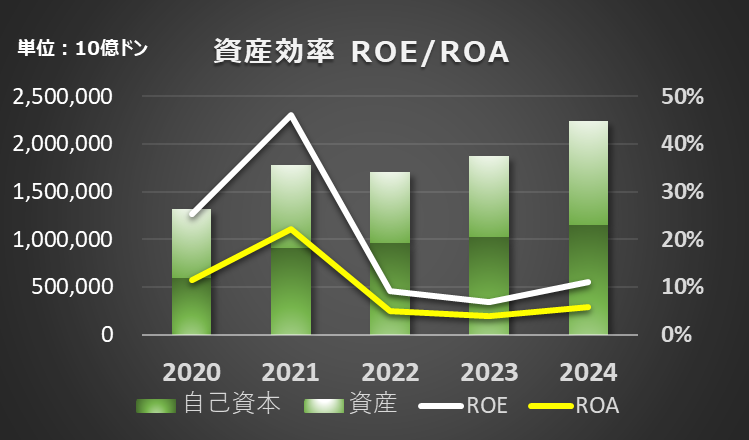

HPGの2024年時点のROEは11.1%、ROAは5.8%となっています。

過去のピーク時に比べると低下していますが、鉄鋼業界全体が調整局面にあったことを踏まえると、依然として健全な水準を維持しています。

今後、Dung Quat 2プロジェクトの本格稼働により収益性が改善すれば、ROE・ROAともに再上昇する余地があると見られます。

もう少し成長率がほしいところです。

キャッシュフロー

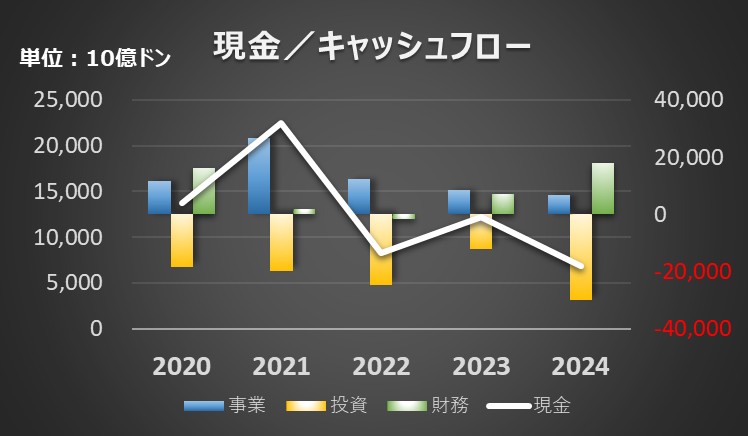

2024年は投資キャッシュフローが大きくマイナスとなっています。

これはDung Quat 2プロジェクトなどへの大型投資が影響しています。

一方、財務キャッシュフローはプラスに転じ、資金調達による現金確保を進めています。

事業活動によるキャッシュフローは堅調を維持しており、投資負担の大きい時期ながら、基本的な資金繰りに大きな問題はないとみられます。

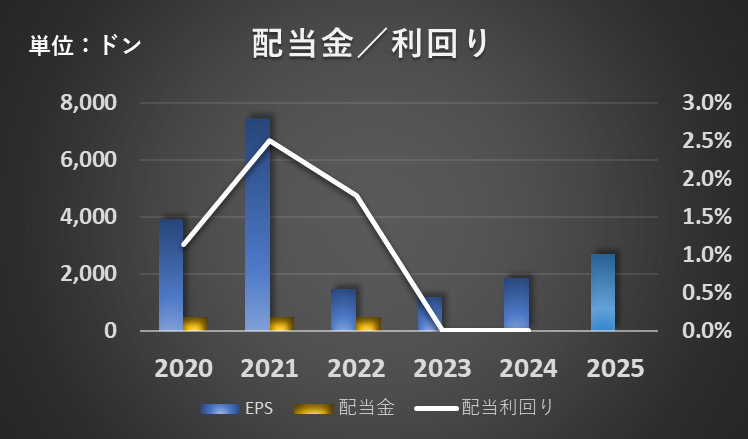

配当利回り

配当金は以下の通りです。

チャート

現在の株価は下記のようになっています。(FinAnt提供)

【ベトナムが味わえる♪美味しいベトナムコーヒーをどうぞ!】

今後の見通し

Dung Quat 2プロジェクトの本格稼働と生産能力拡大

Dung Quat Complex 2 (ホアファット社HPより)

2024年に第1高炉が稼働したDung Quat 2プロジェクトは、2025年9月に第2高炉も稼働開始予定です。これにより、ホアファットグループの年間総生産能力は1,500万トン(前年比約+30%)に拡大します。

特に熱間圧延コイル(HRC)の生産は、Dung Quat 2のみで年間560万トン規模を予定しており、既存工場を加えると総HRC生産能力は年間800万トン規模に達する見込みです。

HRC市場拡大と米国関税リスクへの対応

中国製HRCに対するアンチダンピング関税(19.38〜27.83%)導入により、ベトナム国内市場でのHPGの競争優位性が強化されています。

- 2025年のHRC販売量目標:500万トン(前年比+71%)

- 2026年のHRC販売量目標:800万トン

売上高も2025年に1,713兆VND、2026年には2,182兆VNDを目指しています。

一方で、米国市場における232条関税の影響を受け、輸出比率は売上全体の3%未満に抑え、国内需要中心の成長モデルを堅持する方針です。

インフラ鋼材(鉄道レール・車輪)分野への本格進出

国家インフラプロジェクト需要に対応するため、鉄道用レール・車輪製造工場(CAPEX約14兆VND)を建設中で、2027年5月の稼働開始を予定しています。

国内鉄道市場向けには約1,000万トン規模の需要を想定しており、この新領域が中長期的な収益拡大に貢献する見通しです。

建設用鋼材やHRC供給と合わせ、インフラ向け売上比率の引き上げを目指しています。

【過去記事です!】

まとめ・株価予想(独断)

2025年、ホアファットグループ(HPG)は大型投資案件であるDung Quat 2プロジェクトを着実に進め、再び成長軌道への復帰を図っています。

生産能力の大幅な拡大に加え、HRC販売量の増加やインフラ向け高付加価値鋼材への参入により、売上・利益ともに大きな飛躍が期待されています。

一方で、米国市場における関税リスクや世界経済の不確実性など、外部環境には依然として警戒が必要な局面も続きます。しかし、ホアファットグループは、内需主導型のビジネスモデル強化と選択的な海外展開により、リスクを抑えた成長戦略を構築しつつあります。

そのビジョンに向け、ホアファットグループは確かな一歩を踏み出しています。

2025年、そしてその先の未来に向けた同社の動向に、引き続き注目していきたいと思います。

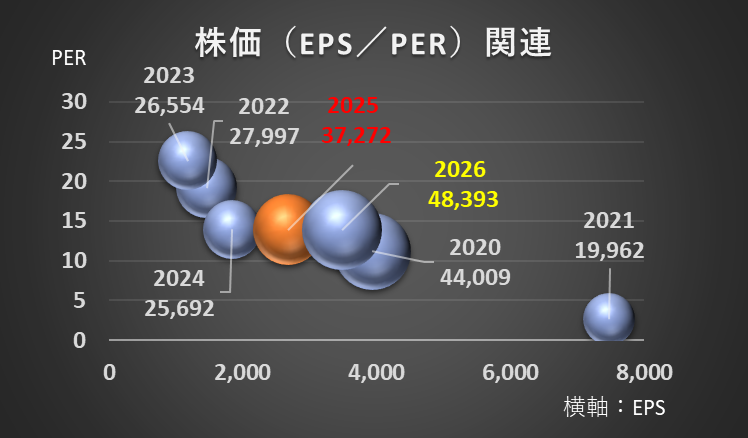

PERの過去5年平均は13.9で、予想EPSから見た適正株価は37,272VNDになります。

<お勧め記事>

コメント