今回は、軍隊商業共同株式銀行(MBBank:ティッカーMBB)をご紹介します。

MBBankは、ベトナム国防省の支援のもと1994年に設立され、現在は国有通信最大手Viettelグループ傘下の一員として、グループ内の金融中核企業を担っています。

その強固な資本基盤とグループシナジーを活かし、銀行・証券・保険・消費者金融の4分野を統合した金融エコシステムを形成している点が他行にはない強みです。

また、同銀行は伝統的な与信業務にとどまらず、デジタルバンキング、Fintech、クロスセル戦略において業界を牽引する存在です。

加えて、モバイルアプリ「MBBank」は1,300万人以上のユーザーを抱えるなど、都市部の若年層を中心に圧倒的な支持を獲得。証券・保険・資産運用との連携も加速し、ベトナムの金融業界におけるデジタル変革の象徴的存在となっています。

本記事では、このMBBankの成長戦略、財務健全性、将来の展望を踏まえ、中長期での投資対象としての魅力を深掘りしていきます。

会社概要

会社概要

ハノイに本拠を置くミリタリーバンク(Military Commercial Joint Stock Bank)は、1994年にベトナム国防省の関連組織の支援を受けて設立されました。

設立当初は主に軍需企業の資金調達を支援することを目的としていましたが、現在では独立した商業銀行として民間部門の顧客層にも広くサービスを提供しています。

筆頭株主には、ベトナム国防省傘下の通信・IT大手Viettelグループが名を連ねており、強固な国家的基盤を背景に成長を続けています。

ただし、経営は完全に商業ベースで運営されており、現在は軍の直接的な影響を受けていません。

MBBは銀行業務を中心に、証券(MBS)、保険(MIC・MB Ageas)、消費者金融(MCredit)などを傘下に持ち、グループ全体で総合金融エコシステムを形成しています。

リスク管理においては、早期にバーゼルIIを導入しただけでなく、現在はバーゼルIII規制にも対応しています。

Vittel Groupの一員で、元・国防省傘下の銀行です。

主要顧客を固めていることから手堅い経営をしているようです。

事業戦略・マーケット

デジタルチャネルを軸にした顧客拡大

ベトナムにおけるデジタル金融の先駆者として、早期からモバイルチャネルに注力してきました。

アプリ「MBBank」は機能性と使いやすさが評価されており、同行の総顧客数3,000万人超のうち、99.5%以上がデジタルチャネルを活用しています。

モバイルで口座開設からローン、保険、資産運用まで完結できる仕組みが、都市部や若年層に支持されており、MBBは「店舗に代わる営業チャネルの確立」という面でも他行をリードしています。

グループ連携によるクロスセルの深化

MBBは銀行を中心に、証券・保険・消費者金融をグループ内に持つ金融コングロマリットです。

この強みを活かし、銀行アプリを起点に他の金融商品への誘導(クロスセル)を進めています。

たとえば、MBBankアプリ上で保険や投資信託の購入が可能になっており、顧客1人あたりの収益性を向上させています。

さらに、親会社であるViettelグループの通信ネットワークと連携した顧客獲得施策も進行中です。

成長分野に絞った与信戦略

MBBは、与信拡大においても収益性と健全性を両立しています。

法人貸出は、製造・流通・不動産など成長産業を中心に構成され、2024年には貸出残高が+27.6%増加する一方で、不良債権比率は1.62%にとどまっています。

また、バーゼルIIIに準拠したリスク管理を実施しており、成長と健全性の両立を国際基準で実現している点も、同業他社との大きな違いです。

公式ホームページ

軍隊銀行の財務分析

2025.4月更新

データはSSI証券から取得しています♪

収益

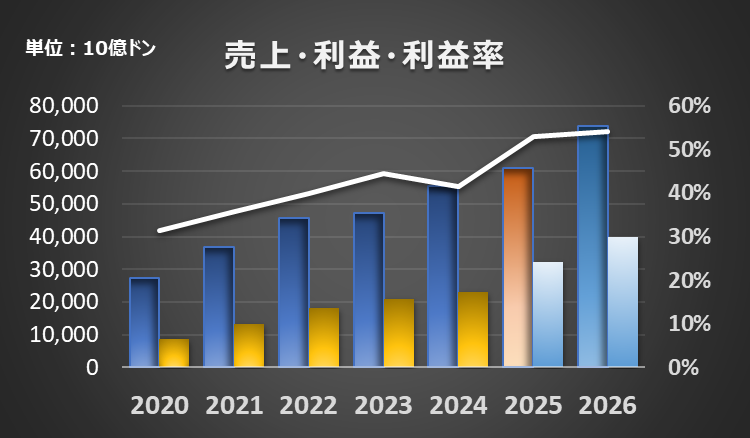

2024年までの成長は堅調ながらも比較的安定したものでしたが、2025年には戦略的な融資拡大と非金利収益の増加が業績を押し上げ、利益が急増してます。

利益率も年々上昇傾向にあり、高収益体質への転換が進んでいます。

特に2025年以降は、売上と利益のギャップが広がっており、「収益性の向上=質の高い成長」が実現されつつあることを示しています。

自己資本比率

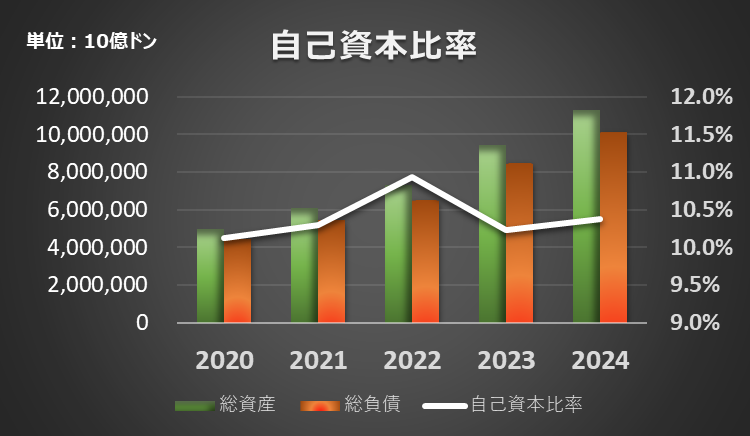

自己資本比率は、10.4%です。

総資産と総負債もともに年々拡大しており、事業規模そのものが成長している中で、自己資本比率を10%以上に保っている点は、リスク管理体制が機能している証といえるでしょう。

特に、MBBはバーゼルIIIに対応しており、国際基準に準拠した自己資本の積み増しと資本効率の最適化が同時に進められていることが、この安定した推移に表れています。

1株あたり収益・資本、ROE/ROA

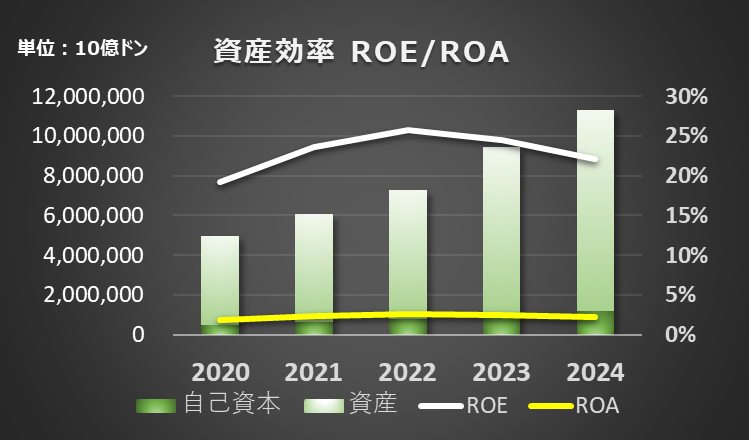

ROEは、22.1% ROAは、2.2%です。

ROE(自己資本利益率)は2022年・2023年にかけて25%前後という高水準を維持しており、株主資本を効率的に利益に変えていることがわかります。

ROA(総資産利益率)についても、年を追うごとにじわじわと改善しており、総資産の拡大と収益性のバランスが取れている点が経営の強みです。

キャッシュフロー

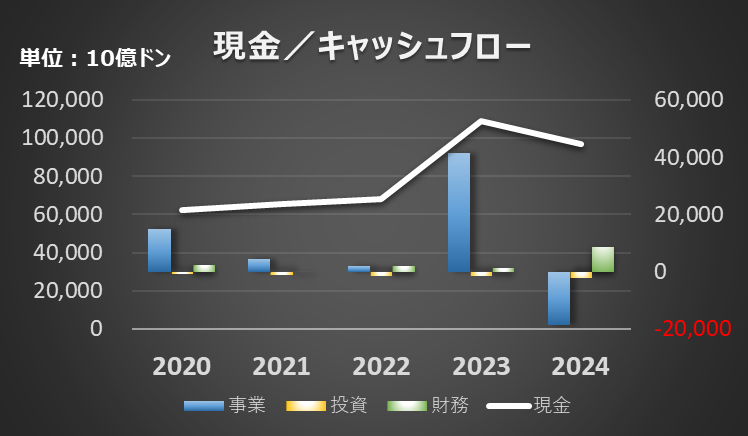

2024年は、事業キャッシュフローが一時的にマイナスとなる一方で、財務キャッシュフロー(資金調達)で補填している形です。これは、成長投資や貸出拡大に伴う運転資金の変動と見られ、積極的な成長局面に入っている証とも言えます。

全体としては、現金残高を高水準に維持しながら、戦略的に資金を活用していることが評価できます。

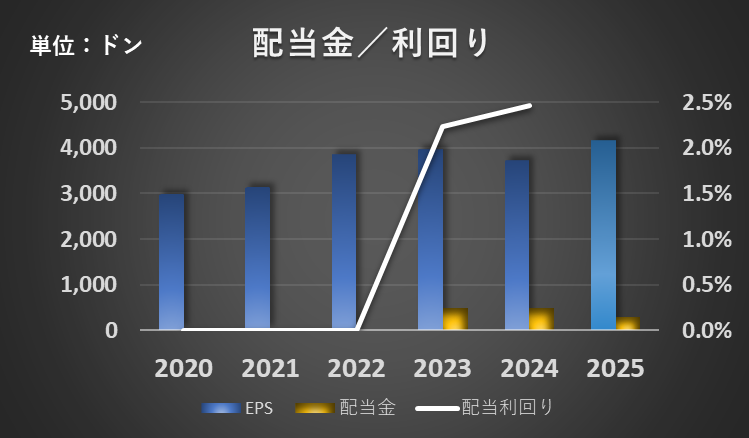

配当利回り

配当利回りは下記のようになっております。

MBBの配当政策は、慎重さと安定性を兼ね備えた戦略的な姿勢が特徴です。

2023年から現金配当を開始し、段階的ながらも株主還元を本格的にスタートさせています。直近の配当利回りは2%台で安定しており、今後の収益成長に伴って増配の余地も十分に残されていると見られます。

株価・チャート

現在の株価は下記のようになっています。(FinAnt提供)

今後の見通し

高成長の与信戦略

MBBは2025年、+24.8%の与信成長を掲げており、同行の主要戦略である中小企業(SME)・個人向けローンの拡充に注力します。

貸出先は、製造業・商業・家計・不動産など景気敏感なセクターを中心に構成。

OceanBank買収による信用枠の拡大や政府の政策支援も背景にあり、攻めながらも、不良債権比率を1.55%以下に維持する堅実な運用が見込まれます。

収益多角化の深化──非金利収益を支える構造へ

2024年に急増した投資収益の反動で、2025年の非金利収益(NOII)は前年比▲15%の一時的調整が見込まれていますが、その中でも手数料収入は二桁成長(+11.4%)を維持し、今後の収益の柱として育成が進められています。

保険、資産運用、債権回収なども含めた「収益源の分散」が進行しており、MBBは従来の金利依存型から、より安定性のある収益構造へ移行しつつあります。

デジタル化による効率経営

MBBは、すでに総顧客数3,000万人超のうち、99.5%以上がデジタルチャネルを利用しており、国内でも屈指のデジタル化率を誇ります。

2025年はアプリ経由の投信・保険販売、口座連携サービスの強化などを通じ、非接触型でのLTV最大化と、営業コストの低減を両立をめざいしています。

モバイルを基盤としたサービス展開により、成長スピードを落とさず、収益性と効率の高いモデルを維持できる点が、今後の競争力の源泉となるでしょう。

【おすすめ!2020年3月まで駐ベトナム全権大使を務めた著者による核心リポート】

まとめ・株価予想(独断)

MBB(軍隊商業銀行)は、国防省系の設立背景を持ちながらも、現在は独立した商業銀行として、デジタル主導・総合金融戦略を軸に進化を遂げています。

また、バーゼルⅢ準拠によるリスク管理や、配当政策の安定運用など、国際水準に見合う経営体制もすでに整っており、国内外の投資家にとっても安心感のある企業といえます。

「成長」「安定性」「収益多様化」の三拍子が揃ったMBBは、ベトナムの金融セクターの中でも、今後最も注目される存在の一つとして、引き続き目が離せない銘柄です。

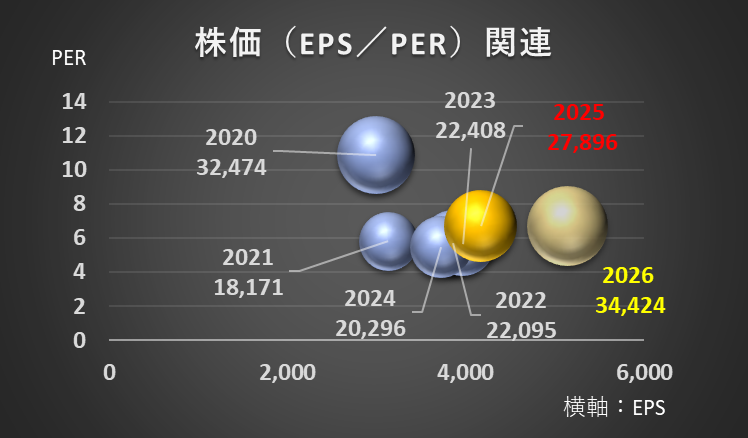

PERの過去5年平均は6.7で、予想EPSから見た適正株価は27,896VNDになります。

その他銀行業界のおすすめは、こちらよりご確認ください!

【過去の分析記事です】

コメント